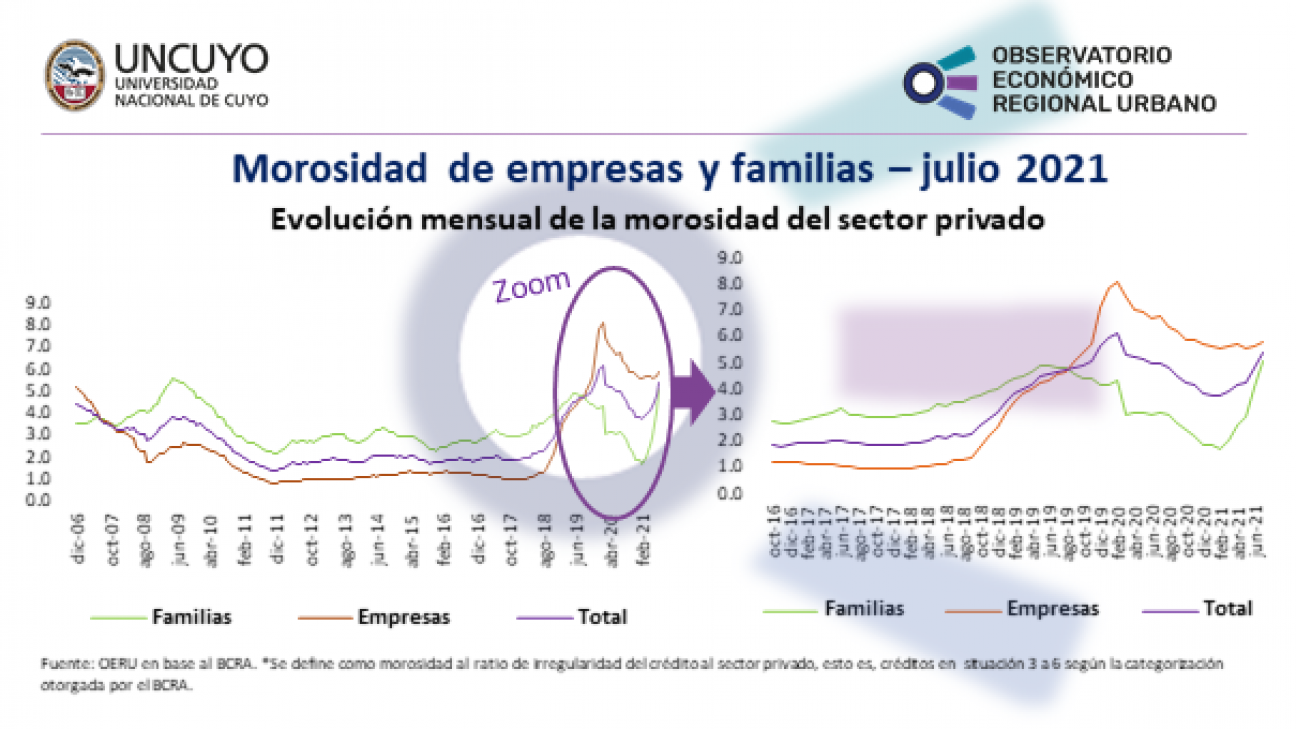

- En el contexto de la pandemia por COVID-19 el BCRA dispuso hasta el 31 de marzo de 2021 la flexibilización de los parámetros con los que son clasificados los deudores bancarios, añadiendo a la clasificación de cada deudor 60 días de plazo y la posibilidad de transferir cuotas impagas al final de la vida del crédito. A su vencimiento, el BCRA definió un periodo de transición durante abril y mayo del 2021 para la vuelta a la categorización prepandemia, por lo que se le añadió 30 días de plazo a cada clasificación. A partir del 1 de junio de 2021 la categorización volvió a ser bajo los criterios generales prepandemia.

- En el caso del ratio de morosidad de los préstamos a las familias se ubicó en 5% (vs 4,8% en julio 2019) creciendo respecto a junio 2021 (4,1%). Dentro de estos el segmento “prestamos personales” registra el mayor nivel de mora (7,1%) seguido de “tarjetas” (4,9%). Por otro lado, la mora de las empresas fue del 5,8% (vs 4,6% en julio 2019), y aumentó de forma intermensual (vs. 5,7% en junio 2021).

- El ratio de rechazo de cheques por falta de fondos medido en términos del total compensado se ubicó en 0,52% durante junio (vs 1,2% en julio 2019), disminuyendo respecto a junio 2021 (0,58%).

Informe mensual sobre la mora en Argentina – julio 2021

Según datos publicados por el BCRA, en julio el ratio de irregularidad del crédito al sector privado (mora) se ubicó en 5,4%, aumentando en relación al valor registrado en julio 2019 (4,7%). Desde comienzos de abril 2021 y hasta fines de mayo, el BCRA estableció una transición gradual en las pautas para la clasificación de personas deudoras de entidades financieras a las existentes previo a la pandemia, por lo que las comparaciones interanuales no presenta un preciso grado de interpretación.

Descarga de documento

Contenido relacionado

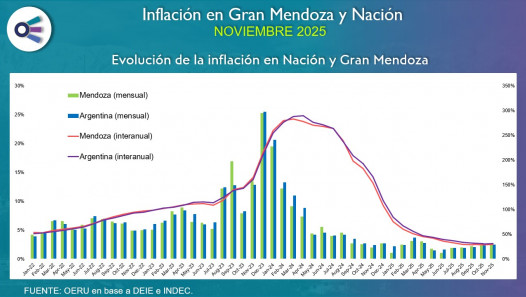

Inflación Mendoza y Argentina (noviembre 2025)

Dic 11, 2025

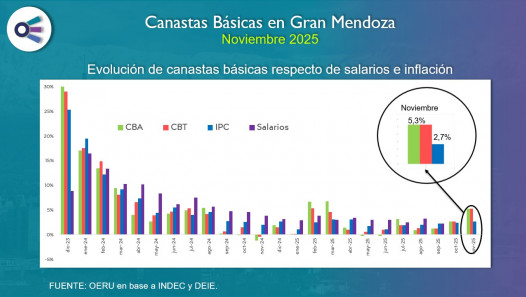

Canastas básicas en Mendoza (noviembre 2025)

Dic 11, 2025